おはようございます。群馬県高崎市のファイナンシャル・プランナー(FP)牛込伸幸です。

今日も自分のできることを、たんたんとやっていきたいと思います^^

今回は、住まいと住宅ローンについてお伝えします。テーマが大きく、少し長くなるので連載です。

2回目以降。知りたいところから読んでもOKです↓

第2回:家は広告に出ている物件価格だけでは買えない【諸費用の話】

第3回:家を買うとき、貯金はいくら残す?【頭金の話】

第4回:住宅ローンの限度額。いくらまで借りて大丈夫?

第5回:変動金利の住宅ローンの注意点。5年ルール&125%ルールとは?

第6回:住宅ローンの団信保険。これだけは押さえたい基本と様々な選択肢

第7回:住宅ローン繰り上げ返済。賢いやり方と注意点

物件を選ぶときから、頭金はいくら出すか?住宅ローンをいくら借りるか?借りたあと、どうつきあうか?など最初から最後までトータルにお話します。

ですから、既にマイホームを購入している方にも役立つ内容です。

それでは第1回を始めます。まず最初は、物件を選ぶところから。

マイホームを選ぶとき、先に物件を見てはダメ

家を買いたい!と思ったとき、やってはいけないのは、先に物件を見ること。見ると欲しくなっちゃう(笑)

一度、欲しくなってしまうと「食費を削れば…」「お小遣いを減らせば…」「電気のムダ使いをやめれば…」と都合のいいことを考えてしまうもの。

でもそれ、20年も30年もできるでしょうか?

買うは一瞬、返すは一生

家は「買うは一瞬、返すは一生」といいます。

多くの方は住宅ローンを使うと思いますが、先ほどお話したような「食費を削れば…」的な無理な節約はそう長くは続きません。

無理して組んだ住宅ローンのせいで(そのときはそう思わないもの)、その後、20年、30年と窮屈な暮らしを送ることになってしまいます。

返せないような最悪な事態にはならなかったとしても、住宅ローンを返すだけで精一杯な暮らしになってしまいます。そんな人生、絶対にイヤですよね。

・・・

また、今は余裕があっても、今後も大丈夫とは限りません。

・今のまま共働きを続けることができる?

・子どもにお金がかかる時期でも大丈夫?

・教育費や老後資金など必要な貯金をしながら住宅ローンを返していける?

・住宅ローンの金利が上がっても対応できる?

・老後の暮らしを圧迫しない?

このようなことを人生全体を見渡して考えることが大切です。

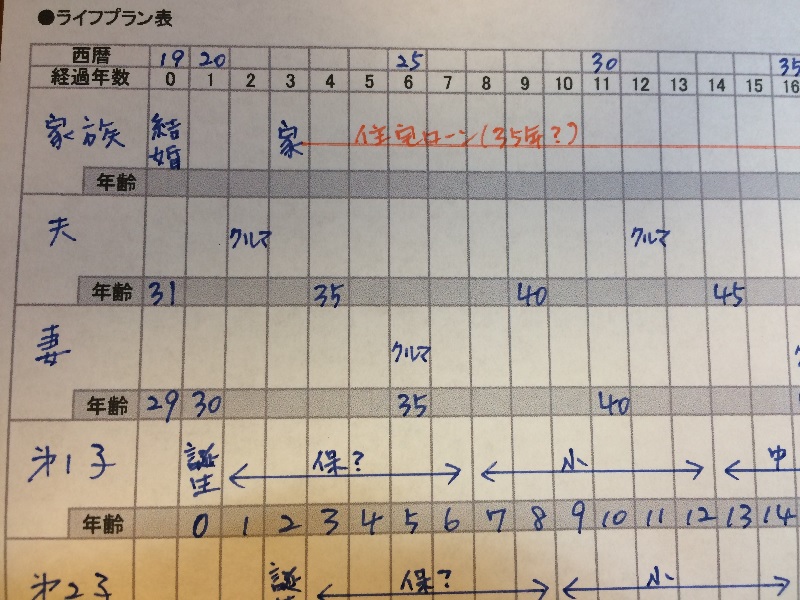

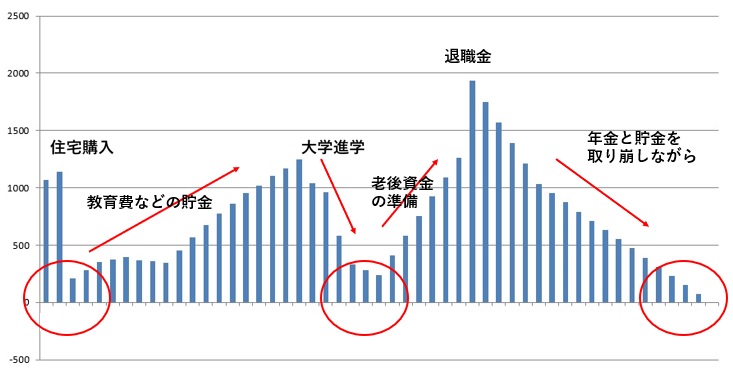

例えば、夫婦に子ども2人の4人家族という場合、ライフプラン(人生設計)とお金の流れはこんなイメージになります(イメージだけ持てばOK)

収入と支出の推移↓

子どもが大学に進学する頃、家計は一時的に赤字に陥ります。これに備えるために、幼稚園から高校までの教育費をこなしながら、コツコツと大学の分の貯金をします。

子どもが独立したら老後資金準備のラストスパート。老後は年金と貯金を取り崩しながら暮らします。これからはできるだけ長く働くことも大切。

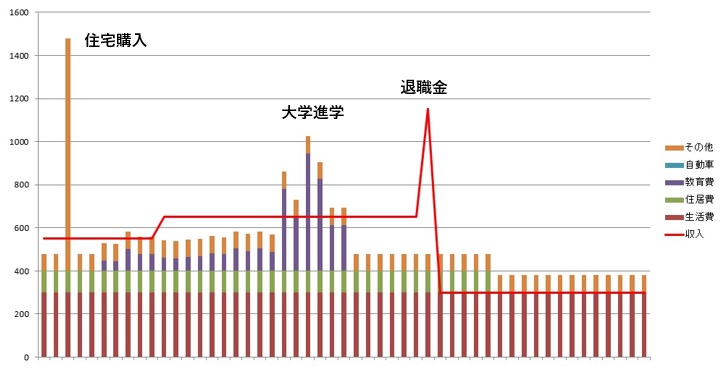

貯金残高の推移↓

人生には破綻の危機が2回あるといわれます。

子どもが大学に通う時期と老後の2回。これをうまく乗り超えられる貯金計画を立てて実行します。

そのためには無理のない住宅ローンを組むことが大切です。

住宅ローンは借りた後にできることは限られている

住宅ローンの残高は減らない

賃貸暮らしであれば、家賃が負担に感じたら引っ越せばいいだけです。でも、住宅ローンはそうはいきません。借りた後にできることは限られています。

まず、住宅ローンの残高を減らすことはできません。大企業が経営危機のときに銀行から債務(借金)を免除されることがあります。でも、個人の住宅ローンでこうなることはまずありません。

変動金利に変えるのは今後の金利上昇リスクを抱えること

住宅ローンの借り換えや金利タイプの変更で、金利を引き下げて毎月の返済額を下げることができるかもしれません。

ただ、これは、長期の固定金利を変動金利にしていることが多いです。

これは今後の金利上昇リスクを新たに抱えることになります。一概に悪い方法だとはいいませんが、もしやる場合は、ここをしっかりと理解したうえで実行することが必要です。

返済期間を延ばして月々の返済額を下げると支払い総額は増える

住宅ローンの返済期間は一般的には延ばすことはできません。返済が苦しくなったときに、銀行に個別に相談して、審査でOKが出ればできるという感じです。

ただ、これは支払いを先送りしているにすぎません。期間が延びる分、支払う利息も増えてしまいます。

先ほどもお話しましたが、住宅ローンの残高自体を減らしてくれることはありません。

家は予算を決めてから見に行く

あらかじめ予算や限度額を決めておけば、自分にあった家を探しやすくなります。

家っていくらするの?

初めての方は家がいくらするか?まったくイメージがわかないと思います。クルマならある程度、イメージがあると思いますが、家となると経験がないだけにわかりません。

3,000万円?4,000万円?5,000万円…1億円???という感じだと思います。100万円単位は誤差に見えてしまいます。日頃、キャベツや大根を1円でも安く!と思っているのに(笑)

そんなとき、先に物件を見て気に入ってしまうと、そんなものかな?と思ってしまうものです。

銀行が貸してくれる額と、安心して返していける額は違う

さらに今は頭金が少なくても(ゼロでも)住宅ローンを借りられてしまいます。

でも、銀行が貸してくれる金額と、安心して返していける金額は違います。銀行は結構な金額を貸してくれます(無理すれば返せるギリギリくらいまで!?)

住宅展示場やモデルルームで営業の方から、

「お客さまなら銀行さんが〇〇万円まで貸してくれますから、頭金が少なくてもこの物件を手に入れられますよ」

なんていわれると、そんなものかなと思ってしまいます。

「銀行が貸してくれるってことは、大丈夫ってことでしょ?」と思ってしまうものです。特に、その物件が欲しくなってしまっていると。

こんなとき、自分の予算や限度額を知っていれば、「この物件は自分には合わないな」と歯止めをかけて、いろいろな物件を見ることができます。

物件の相場観を養う

マイホームは探しているときがいちばん楽しいといわれます。

ぼくは20年以上前に家を買ったのですが、新築から中古、一戸建てやマンション、エリアもいろいろと見ました(趣味も兼ねて)

たくさん見るとわかるのは、同じ群馬県でも家はいろいろな価格があるんだなということ。

よく名前を聞く大手ハウスメーカーからローコスト系のハウスメーカーまで建築価格はずいぶんと違うものです(もちろん、内容も違います)

土地も同じ市内であってもエリアや周辺環境、日当たり、土地の形状などによって価格は様々です。

「ここ、安いな」と思って中古の一戸建てを見に行ったら、目の前にマンションが建築中だったということも。日当たりが悪くなるからと売りに出したんでしょうね。

こうして相場観を養いながら自分の欲しい家を探し、並行して貯金をするといいと思います。目標があると貯金も楽しいものです。

・・・

今回は「家を買いたい!と思ったとき、先に物件を見ちゃダメ」というお話でした。次回は「家は広告に出ている物件価格だけでは買えない」という諸費用のお話です。これを知らないと予算を決められないので↓