今回からシリーズで生命保険についてお伝えします。

このシリーズを読むと、保険の全体像がわかって、保険屋さんに相談に行ったとき、自分にあった保険を選ぶことができるようになります。

第1回は万一のときの死亡保障です。では始めます。

・・・

ぼくは社会人になって銀行で働いた後、保険代理店で3年間働いていました(その後、FP事務所を始めました)。そのときに感じたのは、

・自分の入っている保険のことを理解していない人が多いな

・保険屋さんに勧められるまま保険に入っている人が多いな

ということ。住宅ローンと同じく、保険もいろいろあってややこしいですからね。

その結果、必要以上の保険に入っていたり、逆に、必要な保険が抜けていたりすることがありました。

もう必要なくなっている保険に入り続けているケースもありました。

定年退職後に相談に来てくださった方の保険を見ると、お子さんはもう何年も前に独立したのに、高額の死亡保障に入り続けていた…なんてことも。

でも、今まで入っていた保険を解約したり減額したりするのって、ちょっとした勇気が要るものです(だからご相談いただけるわけで)

保険はシンプルに。浮いたお金でしっかり貯金

一世帯当たりの生命保険の保険料の平均は月に32,000円ほどだそうです。

※平成30年度「生命保険に関する全国実態調査」公益財団法人生命保険文化センター

https://www.jili.or.jp/research/report/zenkokujittai.html

食費はがんばって節約しているのに、よくわからない保険にこれだけのお金を払い続けているとしたら、それはもったいないですよね。

「必要最低限の保障をできるだけ安い保険料で。浮いたお金でしっかり貯金」これを目指したいものです。

必要な保障はライフプランから考える

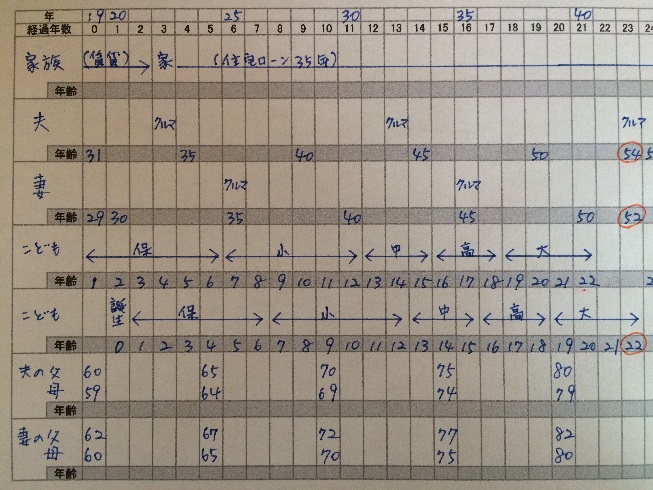

必要な保障とその金額はひとりひとり違います。それを考えるためにライフプランを使います。

夫に万一のとき、妻に万一のとき、家族の生活費や子どもたちの教育費をカバーするには…と考えます。

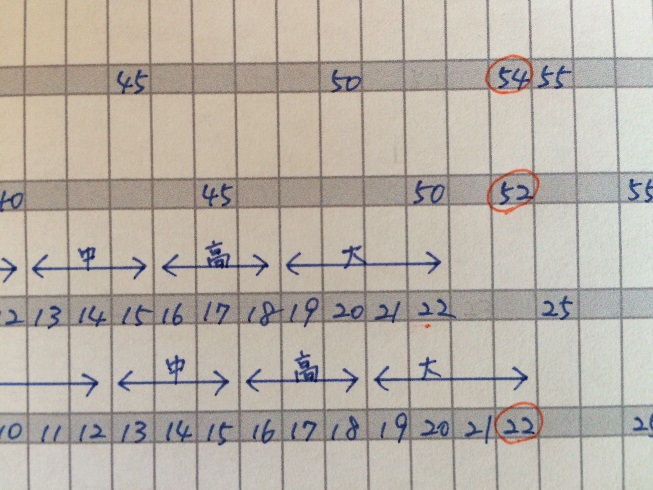

▼ライフプラン表

ただ、すべてを保険で準備する必要はありません。

夫婦の収入や遺族年金、住宅ローンの団信保険(対象者が万一のとき、住宅ローンの返済が不要になる)、貯金などで「不足する分を」保険でカバーすればいいわけです。

遺族年金の目安(オリックス生命さんのサイト)↓

https://www.orixlife.co.jp/guide/navi/survivors_pension.html

また、必要な保障はずっと同じではありません。少しずつ変化します。

お子さんのいるご家庭でしたら、一般的には子どもの成長に伴って必要な保障の金額は少しずつ減っていきます。

必要な保障をどんな保険でカバーするか?死亡保障

いつまで、いくらの保障が必要か?大まかに把握できたら、それをカバーする保険商品を考えます。ここでようやく保険商品の話になります。

(必要な保障の金額などは保険屋さんの話を聞いてわかればOKです。逆に、ていねいに説明してくれる方を選びましょう)

例えば、今必要な保障が3,000万円だったとします。そして、子どもの成長に伴って少しずつ減少する場合を考えます。

一時金タイプ

生命保険というと、万一のときに3,000万円が一度に受け取れる保険をイメージする方が多いと思います。これを「一時金タイプ」と呼ぶことにします。

30歳のときに万一のことが起きたら3,000万円、40歳のときでも3,000万円、50歳のときでも3,000万円。

もし、上記の例ように、必要な保障額が少しずつ減る場合、それにあわせて少しずつ保険を減額してあげる必要があります。

こんな場合は、違うタイプの保険の方があっているかもしれません↓

毎月受け取りタイプ

一時金で受け取るのでなく、毎月、お給料のように少しずつ受け取るタイプもあります。これを「毎月受け取りタイプ」と呼ぶことにします。

例えば「毎月10万円を65歳まで受け取る」のように設定します。

もし、35歳のときに万一のことがあれば、毎月10万円を30年間受け取れます(税金は考慮していません)

・毎月10万円×12か月×30年=3,600万円

50歳のときに万一のことが起これば、15年間受け取れます。

・毎月10万円×12か月×15年=1,800万円

これであれば、保険金の受取総額は少しずつ減るので、必要な保障額にあわせることができます。

・・・

毎月受け取りタイプのいいところは、一時金タイプよりも保険料が割安なことです。

保険会社からすると、支払う保険金の総額が年々減少して、しかも、毎月分割で保険金を払えばいいので。

さらに、この毎月受け取るタイプの保険の多くは、全額や一部をまとめて先に受け取ることもできます(その場合は受け取れる金額は金利の分、減ります)

こんな事情から今はこの「毎月受け取りタイプ」の保険に人気があるようです。

ただ、やり方はいろいろあります。

・毎月の生活費の不足に「毎月受け取りタイプ」の保険

・子どもの大学の教育費用に「一時金タイプ」の保険

と組み合わせる場合もあります。

保険は保障期間が大切(掛け捨て保険と終身保険)

先ほどお話した、毎月10万円が65歳まで受け取れる保険や、3,000万円が一度に受け取れる保険(保証期間65歳)は、保障は高額でも保険料は比較的安いです。

それは65歳まで何もなかったら「よかったですね!」で終わりだからです。1円も受け取れない、いわゆる掛け捨ての保険だからです(定期保険といいます)

一方、これが保障は一生涯という保険なると話は変わります。終身保険です。

人は必ずいつかは死にます。終身保険は解約しない限り、ある意味必ず受け取れる保険です。ですから保険料が全然違います。

このように、保障期間を何歳までにするか?は、保障額をいくらにするか?と同じように重要です。

高額の死亡保障の中心は子どもに対するものです。そうすると子どもが独立する年齢がポイントになります。それをライフプランを見ながら考えます。

・・・

今回は万一のときの死亡保障でした。次回は医療保険。病気やケガで入院や手術を受けたときの保険です↓

今日のお話は以上です。最後まで読んでくださってありがとうございました。

牛込伸幸

▼個別のご相談はこちらからFP事務所のご案内はこちら